Как вести бухгалтерию ИП

Индивидуальный предприниматель ведет бизнес. А тот, в свою очередь, нуждается в учете. Как ИП вести учет в разных ситуациях и когда этого можно избежать — расскажем в этой статье.

Для непосвященных может быть открытием, но учет по факту дублируется и делится на два вида: бухгалтерский и налоговый. Бухгалтерский учет основывается на бухгалтерском законодательстве, позволяет понять, сколько денег заработано, а также дает информацию о других важных финансовых показателях деятельности. Все это можно увидеть в бухотчетности, которая составляется на основе данных бухгалтерского учета. Налоговый учет служит для уплаты налогов. На его основании составляются налоговые декларации, по которым уплачиваются налоги.

У ИП в этой учетной кухне есть приятный бонус. Он не обязан вести бухгалтерский учет. Годовую бухотчетность он не составляет и не сдает. Если только сам захочет для внутренних целей, например, для получения кредита. Таким образом, вопрос бухгалтерии ИП сводится к вопросу ведения налогового учета на разных системах налогообложения.

Ведение бухгалтерии ИП на ОСНО

Основная система потому таковой и является, что при желании работать на ней может любой хозяйствующий субъект. Желающих предпринимателей, правда, немного потому, что это дорого.

На общей системе ИП уплачивает налог на добавленную стоимость и налог на доходы физлиц. По этим налогам подаются соответствующие декларации: по НДС и 3-НДФЛ. НДС исчисляется поквартально. Его расчет довольно сложен и требует контроля за выпиской и получением счетов-фактур, а также составления книг покупок и продаж. 3-НДФЛ подается один раз в год. НДФЛ по этой декларации исчисляется в виде процента с полученной прибыли.

Как правило, у большинства ИП небольшие показатели хозяйственной деятельности, позволяющие выбрать какой-либо из спецрежимов. Однако применение общей системы может быть обусловлено тем, что потенциальные покупатели заинтересованы работать с плательщиками НДС, чтобы, в свою очередь, уменьшить собственные налоги.

ИП на упрощенке — как вести бухгалтерию

Упрощенка в деловом мире намного популярнее. Она дешевле общей системы и зачастую проще. Применение упрощенной системы в большинстве случаев освобождает ИП от уплаты таких налогов:

— НДС;

— НДФЛ с предпринимательской деятельности;

— налога на имущество — по тому имуществу, которое используется для ведения бизнеса.

Упрощенка бывает двух видов:

- с доходов (базовая ставка налога составляет 6%, повышенная — 8%);

- с доходов за минусом расходов (ставка — 15%, повышенная — 20%).

Региональные власти могут проявить милосердие и по своему желанию уменьшить указанные ставки для налогоплательщиков своего региона.

При превышении определенных лимитов по выручке и количеству работников плательщик теряет сначала право на применение базовой ставки, а при дальнейшем росте показателей — и вовсе на УСН.

Еще есть общее ограничение по остаточной стоимости основных средств. Как мы помним из сказанного выше, для ИП действует правило, что вести бухучет ему необязательно. Но нет правил без исключений, и это как раз тот случай. Если у ИП есть основные средства — ему нужно контролировать лимит их стоимости. Который рассчитывается по правилам бухгалтерского учета, поэтому в отношении основных средств придется вести бухучет. Спойлер: налоговый учет основных средств на УСН «доходы минус расходы» здесь ничем не поможет. Между этими правилами учета нет ничего общего.

На упрощенке с доходов налог рассчитывается в виде процента с выручки, из полученной суммы вычитаются уплаченные страховые взносы. Документальное оформление сделок в целях налогового учета не обязательно.

Чего не скажешь о расчете упрощенки с доходов за минусом расходов. Этот вид налога намного сложнее для расчета. Кроме выручки, нужно учитывать и документально подтверждать расходы, а также отслеживать их оплату. Когда операций много, корректно это сделать можно только с помощью бухгалтерской программы. И, откровенно говоря, квалифицированного бухгалтера.

На обоих видах упрощенки обязательно увековечивать свои операции в книге доходов и расходов. На основании суммарных показателей этой книги заполняется декларация по налогу УСН.

Есть еще один вид упрощенки, доступный для налогоплательщиков из избранных регионов: Москвы, Калужской и Московской области, Татарстана. Это автоматизированная УСН. Ограничения для применения этого режима жестче, чем при других видах упрощенки, в силу чего она доступна только совсем небольшим организациям или ИП. Однако налоговая и документальная нагрузка на этом режиме минимальна.

Кроме упрощенки, существует еще одна простая система налогообложения, которая носит название патентной. Жаль, что она предусмотрена только для отдельных видов деятельности. Заключается в том, что в налоговой оформляется патент на определенный вид деятельности и конкретный срок. На патенте не нужно сдавать никаких отчетов, считать этот налог тоже не нужно. Его сумма рассчитана изначально исходя из вмененного дохода.

Сроки сдачи отчетности ИП в 2023 году

Для каждого отчета предусмотрен свой срок сдачи. Опаздывать нельзя. То есть, конечно, можно, но за дополнительную плату. В виде штрафа, который наложат на нарушителя.

Если есть работники, то сразу все будет сложно. Вне зависимости от применяемой системы налогообложения. Сотрудникам надо платить зарплату, которая облагается налогами. Работники платят налог со своего дохода, а работодатель — страховые взносы с их зарплаты. Кроме того, государство очень любопытно и желает знать о большей части кадровых событий. Ведь ему нужно вести электронные трудовые книжки. Все это порождает большое количество отчетов.

В этом году в комплект отчетности был внесен ряд ощутимых изменений. Сроки сдачи отчетов 2023 года объединены в таблицу для удобства.

| Форма отчета | Какие сведения включаются в отчет | Как часто подается | Срок сдачи 2023 |

|---|---|---|---|

| На общей системе | |||

| НДС | Продажи, покупки для расчета НДС | 1 раз в квартал | 25 число месяца, следующего за отчетным кварталом |

| 3-НДФЛ | Доходы и расходы для расчета НДФЛ предпринимателя | 1 раз в год | 30 апреля года, следующего за отчетным годом |

| На упрощенке | |||

| УСН | Доходы (расходы) для расчета налога УСН | 1 раз в год | Для ИП — 25 апреля года, следующего за отчетным |

| На всех системах, когда есть работники | |||

| 6-НДФЛ | Доход работников и удержанный с них НДФЛ | 1 раз в квартал | Для квартальных отчетов — 25 число месяца, следующего за отчетным кварталом. Для годового отчета — 25 февраля года, следующего за отчетным годом |

| Расчет по страховым взносам | Данные о работниках и полученных ими доходах. В квартальный отчет вносятся данные о начисленных взносах | Ежемесячно | 25 число месяца, следующего за отчетным месяцем |

| ЕФС-1 | Данные о кадровых движениях, стаже сотрудников, начисленных взносах на травматизм | Зависит от вида включенных сведений | Зависит от вида включенных сведений |

Как вести бухгалтерию онлайн

На упрощенке с доходов расчет налога довольно прост и пляшет от банковской выписки. Можно даже доверить его компьютеру. Поэтому создан ряд специальных сервисов, которые считают налог самостоятельно, без привлечения бухгалтера. Такая программа в состоянии посчитать налог с выручки и вычесть из налога страховые взносы. А также напомнить, когда уплатить то и другое.

Кроме того, существуют сервисы с более широким функционалом по ведению учета. При этом они максимально облегчают жизнь человека, работающего на них. Позволяют вносить и выписывать документы, формировать отчетность на разных системах налогообложения, получать электронную подпись. По сути являются обычными бухгалтерскими программами, но с доступом через интернет.

Можно ли самому вести бухгалтерию ИП — в чем риски

Попробовать можно, но нужно учитывать свои силы, время и желание разбираться в законодательстве. По мере возрастания масштабов бизнеса сложность операций возрастает вместе с вероятностью ошибок при самостоятельном ведении учета. Не нужно забывать, что вам нужен человек, который будет стоять над душой и напоминать о необходимости:

- сдать отчеты;

- посчитать и заплатить налоги;

- уплатить взносы так, чтобы уменьшить эти самые налоги.

Кадровый учет и отчетность по работникам — это вообще отдельный разговор.

Есть много случаев, когда предприниматель может совершить ошибку по незнанию. Потому как бизнесмен смотрит на все операции другими глазами, чем Налоговый кодекс. Для этого и нужен бухгалтер, чтобы вовремя схватить за руку.

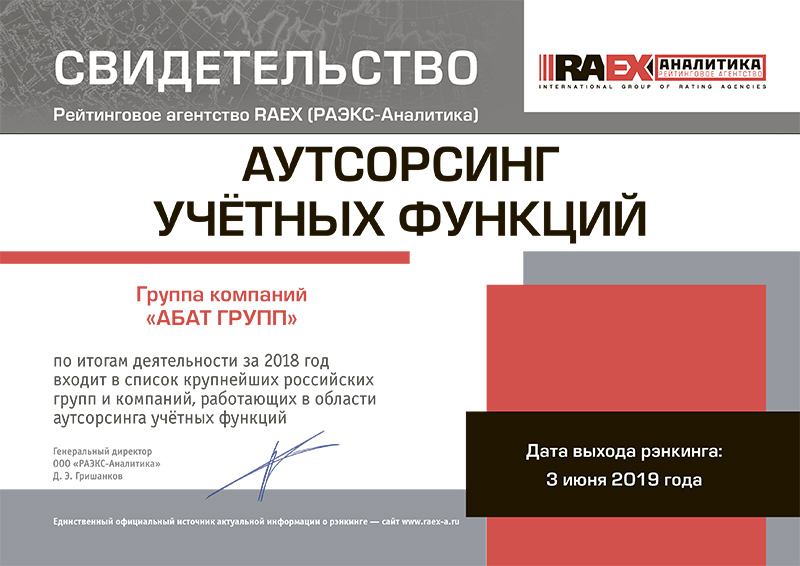

Не нужно забывать еще о таком обстоятельстве. При найме бухгалтера, как правило, предприниматель не в состоянии проверить его квалификацию. У него нет для этого необходимых знаний, да и не должно быть. Поэтому для ведения учета лучше обращаться в специализированную бухгалтерскую фирму. Там с квалифицированными кадрами проблем нет.

Что предлагает компания «Абат Групп»

Если принято взвешенное решение о передаче учета на аутсорсинг, компания «Абат Групп» всегда готова помочь. А также в различных обстоятельствах, которые могут возникнуть:

- открываете свое ИП

- если работали сами, а потом решили нанять работников

- если нужно добавить ОКВЭД в выписку

- и, наконец, если все надоело, и ИП нужно закрыть.